Stabilita a růst nezávisle na tržních výkyvech

Jsme fond kvalifikovaných investorů (FKI)

kótovaný na Burze cenných papírů Praha.

-

01

Investujeme v regionech,

kde je větší zhodnocení02Zajišťujeme výnos

vlastním majetkem -

03

Máme zkušenosti

s růstem v krizovém období04Místa, kde investujeme, děláme krásnější

Objevujeme

příležitosti, které jiným

zůstávají skryté

Zaměřujeme se především na rezidenční i komerční nemovitosti v regionech, které nabízejí vyšší zhodnocení než Praha a další velká centra.

Díky vícevýnosovému investičnímu portfoliou zahrnujícímu i distress financování pro nás každá ekonomická situace znamená příležitost, nikoli hrozbu. Revitalizací nemovitostí v regionech zároveň působíme jako pozitivní síla v životě místních komunit.

Moderní

rezidenční areál

Principy, díky nimž dosahujeme výnosů v každé fázi ekonomického cyklu

Fokus na regiony mimo Prahu

Namísto honby za nemovitostmi na prestižních adresách odkrýváme dobře utajené klenoty mimo centra zájmu většiny investorů. Zatímco pražské reality dosahují průměrného výnosu 3 %, v některých regionech bývá výnos podstatně vyšší. Vyžaduje to ovšem pečlivou práci při výběru konkrétní lokality i vhodných nemovitostí.

Nerosteme za každou cenu

Malý investor nedosahuje dostatečných úspor z rozsahu pro stabilní zisk. Velké fondy zase spotřebují značné množství prostředků na provoz a mohou ztrácet schopnost efektivně reagovat na změny trhu. V Salutem Fund si pečlivě hlídáme tempo růstu, abychom byli schopni garantovat stabilitu a zároveň neztratili pružnost.

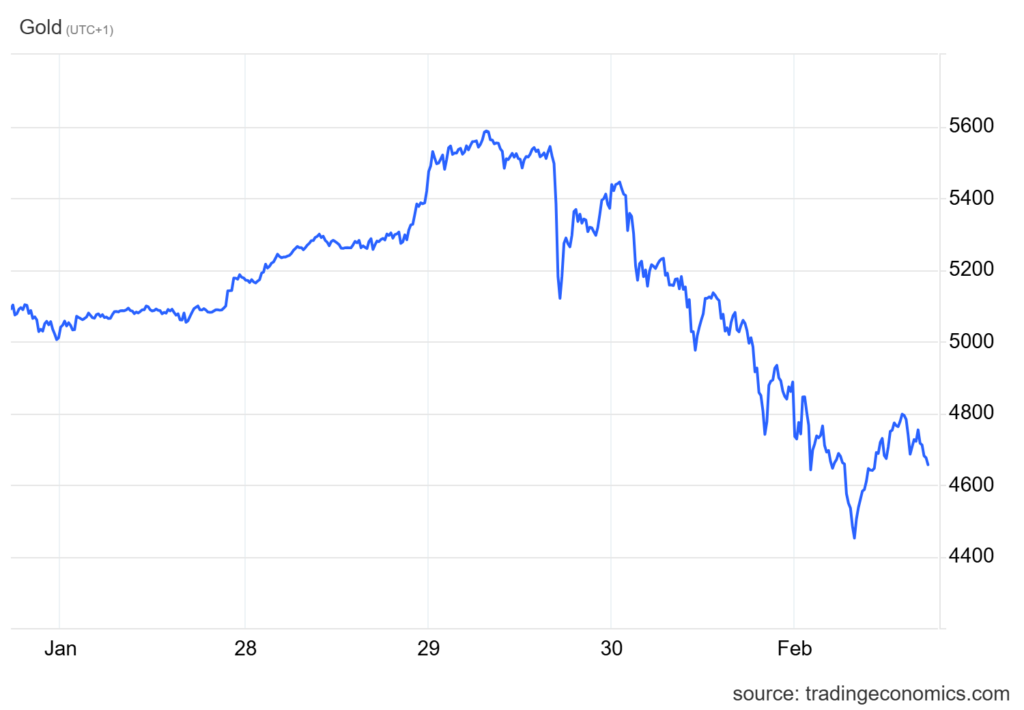

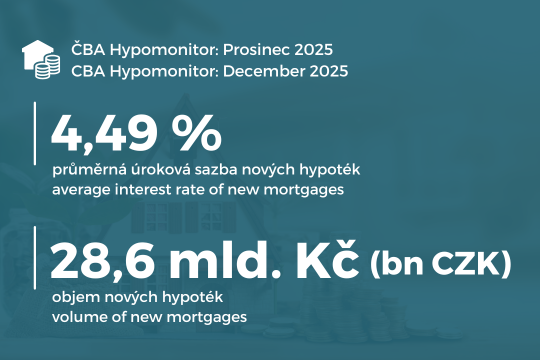

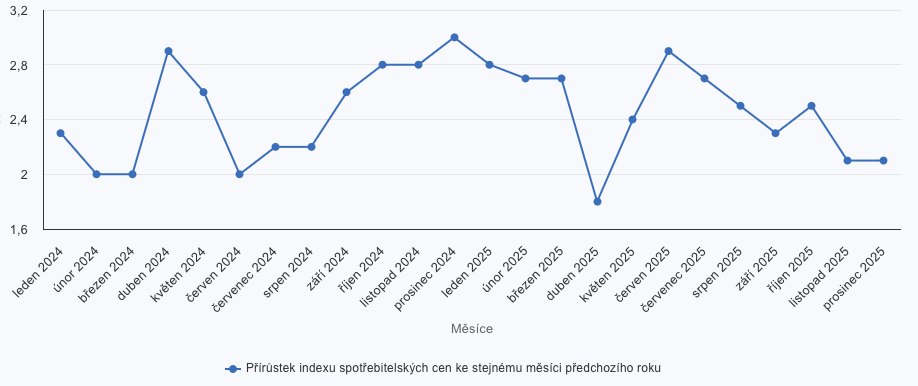

Makroekonomická expertiza

Opíráme se o tým vlastních makroekonomických expertů, jejichž analýzy nám pomáhají do hloubky porozumět trhům a předvídat jejich dynamiku. Díky tomu dokážeme fond řídit proaktivně a naplno využít všech nástrojů včetně distress financování.

Fyzická přítomnost v regionech

Správná investiční rozhodnutí nelze činit bez dokonalé znalosti prostředí. V zájmových lokalitách proto máme své stálé pobočky a specialisty, kteří vytipovávají nejvhodnější nemovitosti k příštím akvizicím.

Preference rezidenčních nemovitostí

Rezidenční nemovitosti vykazují vyšší odolnost vůči ekonomickým výkyvům a umožňují získat výnos jak z prodeje, tak pronájmu. Proto jim v naší strategii dáváme přednost. Samozřejmě ale dbáme na diverzifikaci portfolia a investujeme i do jiných typů nemovitostí. I tam dokážeme objevit zajímavé příležitosti.

561,9

Čistá hodnota aktiv (NAV)

18

zkušeností zakladatelů na realitním a investičním trhu

90

členů týmu

v České republice

Investiční strategie

nabízející jistotu i růst

Naše první akciová třída poskytuje stabilní výnos i v případě negativního výsledku fondu. Druhá je naopak méně konzervativní, umožnuje ale dosáhnout o to vyšších výnosů.

Jednotlivé akciové třídy přitom můžete libovolně kombinovat a zvolit si tak investiční strategii, která vám dokonale sedne.

Zajištění

Zajištěný výnos v pásmu 6,3–7,0 % ročně.

6,3 % zajištěný výnos i při nižších

výsledcích fondu, a to do výše

investice zakladatelů (VIA)*

Příklady investic

Fond bude mít výnos v jednom roce 5 %, přesto je investorovi za tento rok připsán výnos 6,3 %. Díky složenému úročení dosáhne celkový pětiletý výnos 35,7 %.

Fond bude mít výnos v jednom roce více než 7 %, investorovi je za tento rok připsán výnos 7,0 %. Díky složenému úročení dosáhne celkový pětiletý výnos 40,3 %.

Růst

Roční výnos je vázán na hospodaření

fondu (hrozí i ztráta). Třídy akcií

PRIA neobsahují žádnou

garantovanou složku výnosu.

-

100 %ztráta nebo výnos ze

zisku fondu do 8 % p. a. -

+60 %výnos ze zisku

fondu 8–15 % p. a. -

+20 %výnos ze zisku fondu

nad 15 % p. a.

Příklady investic

Roční výnos fondu 5 % znamená pro investora roční výnos 5 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 27,7 %.

Roční výnos fondu 10 % znamená pro investora roční výnos 9,2 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 55,3 %.

Zajištění a růst

Portfolio, v kterém

můžete libovolně kombinovat

akcie “Zajištění” a akcie “Růst”

Minimální investice činí 1 milion korun.

Příklady investic

PIA a PRIA akcie v poměru 4 : 1. Roční výnos fondu 5 % znamená pro investora roční výnos 6,04 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 34,1 %.

Roční výnos fondu 10 % znamená pro investora roční výnos 7,44 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 43,2 %.

Růst

Roční výnos je vázán na hospodaření

fondu (hrozí i ztráta). Třídy akcií

PRIA neobsahují žádnou

garantovanou složku výnosu.

-

100 %ztráta nebo výnos ze

zisku fondu do 8 % p. a. -

+60 %výnos ze zisku

fondu 8–15 % p. a. -

+20 %výnos ze zisku fondu

nad 15 % p. a.

Příklady investic:

Roční výnos fondu 5 % znamená pro investora roční výnos 5 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 27,7 %.

Roční výnos fondu 10 % znamená pro investora roční výnos 9,2 %. Po 5 letech díky složenému úročení dosáhne celkový pětiletý výnos 55,3 %.

„Založili jsme realitní

business do krize 2008 a

dokázali jsme v ní vyrůst.”

Věříme, že historie se opakuje a také současná turbulentní doba přinese řadu jedinečných příležitostí.

Abychom zajistili konzistentní výnosy, otevíráme možnost nákupu investičních akcií pouze v omezených časech a množství. Tato strategie nám umožňuje připravit se na očekávané ekonomické poklesy a zaručit výnosy, i když jiné instrumenty slábnou.

Omlouváme se tak zájemcům, které nebudeme v plánovaném uzavření investic moci uspokojit.

Máte zájem

o investici?

-

01

Investujeme v regionech,

kde je větší zhodnocení02Jistíme výnos

vlastním majetkem -

03

Máme zkušenosti

s růstem v krizovém období04Děláme místa, kde

investujeme, krásnější